В

предыдущей публикации нами была рассмотрена биография Билла Вильямса, а также кратко перечислены основные приёмы, заложенные в авторскую торговую стратегию. На этот раз начнём подробно рассматривать правила и

методы Торгового Хаоса, применимые на практике. Приступим, как полагается, к основам основ, которые Билл изложил в шестой и седьмой главах своей книги.

Хотелось бы отметить, что первая часть книги (до шестой главы), не представляет практического интереса, так как в ней автор просто подготавливает читателя и подогревает интерес к теме, постоянно акцентируя внимание на том, что будет рассмотрено в будущем. Поэтому можно сразу переходить к методам торгового хаоса, не тратя время на «воду».

Знакомство с методом торгового хаоса

Итак, своё повествование Вильямс начинает с рекомендации читать рынок самостоятельно, игнорируя мнения из посторонних источников, аргументируя это тем, что в обильном потоке информации легко запутаться. В качестве альтернативного подхода автор рекомендует научиться понимать действия участников рынка, на базе чего и строит всю стратегию торгового хаоса.

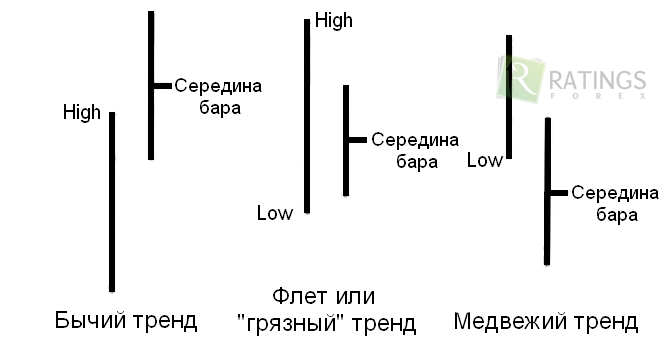

В самом начале шестой главы Вильямс характеризует структуру любой свечи, т.е. подробно рассматривает конструкцию OHLC (открытие, максимум, минимум, закрытие свечи). Великий трейдер обращает внимание на тот факт, что многие спекулянты недооценивают важность информации, которую можно почерпнуть из перечисленных показателей.

Далее в качестве примера приводятся некоторые свечные формации, аналогичные свечным паттернам, рассмотренным нами ранее в статьях про «

паттерн доджи», «

пин-бар», а также «

прайс экшн». Наверняка, многие читатели уже в совершенстве освоили данные модели, но начинающим трейдерам настоятельно рекомендуем подробно изучить перечисленные публикации.

Единственное,

на что здесь следует обратить внимание – это на особенность идентификации текущего тренда. В отличие от классики свечного анализа, стратегия торгового хаоса использует среднюю цену последнего бара, а не цену закрытия. На рисунке ниже представлен пример:

Автор называет данный способ оценки преобладающей силы «грязным», т.к. он предполагает беглое изучение графиков, а не подробный анализ ситуации. А вот далее начинается самое интересное - Вильямс описывает свой индикатор под названием «индекс облегчения рынка», предназначенный для поиска предпосылок тренда.

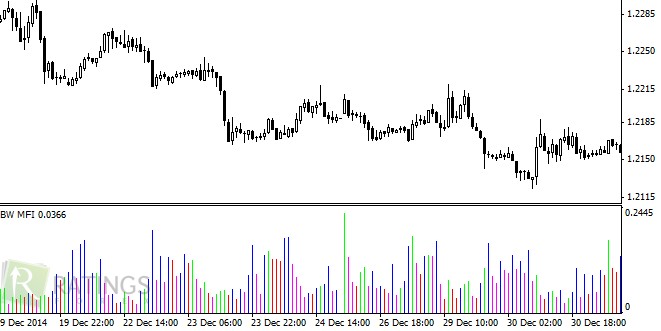

В терминале MT4 данный инструмент входит в стандартный пакет и уже синтезирован с

тиковым объёмом. Кроме этого, для лучшего восприятия ситуации, барам каждого типа присвоен свой цвет, в частности, зелёный бар появляется в тот момент, когда

MFI и тиковый объём на новой свече выросли. В данном случае трейдеры приходят на рынок и открывают позиции в сторону очевидного тренда. Сам Вильямс сравнивает его с поездом, тронувшимся с перрона и на который ещё можно успеть.

Рекомендую обратить внимание еще на две методики:

Красному бару свойственно одновременное снижение тикового объёма и значения MFI. В

теории хаоса Вильямса он назван «увядающим», так как интерес спекулянтов начинает угасать. Подобная формация часто наблюдается на вершине первой волны Эллиотта, и это обстоятельство не может не радовать, так как обычные волновые разметки носят рекомендательный характер и часто перерисовываются, а в данном случае у нас появляется возможность вовремя распознать завершение волны.

Коричневый или «фальшивый» бар появляется при снижении тиковых объёмов и росте MFI. Пожалуй, это самый противоречивый сигнал, так как может свидетельствовать как о попытке «собрать стопы», так и о потере интереса к прежнему движению.

Синий, или «приседающий» бар, является самым информативным и однозначным, так как появляется на излёте тренда и характеризуется растущим объёмом и снижающимся MFI.

Прежде чем переходить к следующему разделу стратегии торгового хаоса, кратко подведём итоги:

- Теория Вильямса требует знаний в области идентификации свечных паттернов, в особенности разворотных;

- Перед подробным изучением ситуации на рынке следует бегло оценить тренд – важный момент при торговле несколькими валютами, иначе затраты времени на анализ всех пар подряд не дадут шансов на своевременное открытие ордеров там, где это действительно необходимо;

- Индекс Облегчения Рынка (MFI) в теории хаоса Вильямса используется в сочетании с тиковым объёмом, что можно считать буквально подарком для Форекс-трейдеров, ведь на валютном рынке реальные объёмы подсчитать невозможно;

- MFI используется в совокупности с волнами Эллиотта, повышая эффективность последних.

Стратегия торгового хаоса от Вильямса

Как утверждает Билл Вильямс, после освоения седьмой главы своей книги, в которой рассказывается про сочетание волн Эллиотта, MFI и

MACD, начинающий трейдер сможет стабильно зарабатывать на рынке. Данное утверждение могло быть спорным, если бы предполагалась торговля исключительно на базе волновых разметок, но, как отмечалось выше, Вильямс сделал прорыв в волновом анализе.

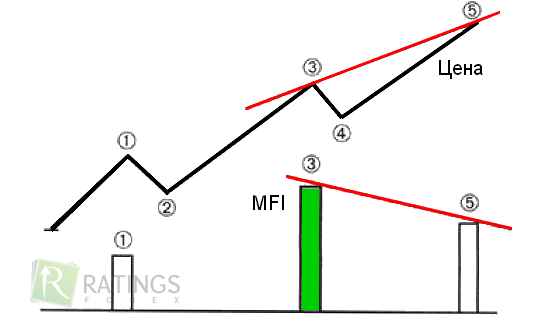

Как и большинство гениальных решений, идея Билла оказалась на удивление элементарной – при завершении предполагаемой пятой волны он стал оценивать дивергенции на MFI.

Как уже становится понятно из рисунка, значение MFI в вершине пятой волны должно быть меньше, чем в третьей волне. Для лучшего восприятия «диверов», можно построить скользящую среднюю на базе значений индекса.

В отличие от большинства других осцилляторов, предназначенных для сравнения текущей цены с прошлыми значениями, данный инструмент позволяет оценить движущую силу рынка в разные моменты времени, соответственно, если началось истощение силы, можно говорить о завершении импульса.

Аналогичную функцию (поиск дивергенции) выполняет и MACD (5;34;5), который в стратегии торгового хаоса нашёл и дополнительное применение, а именно:

- Если бары гистограммы MACD закрываются ниже сигнальной линии (скользящей средней, не путать с нулевым уровнем) вблизи предполагаемой вершины третьей волны – это повод закрыть часть позиции;

- Во время развития четвёртой волны пересечение барами MACD сигнальной линии в противоположную сторону выступает подтверждением завершения коррекции, после чего можно «ловить» пятую волну. Обращаем внимание – это лишь подтверждение, все остальные критерии по волновому анализу должны также выполняться. На рисунке ниже представлен пример из книги Вильямса с нашими комментариями:

При этом следует принять во внимание ещё несколько важных моментов:

- минимальным требованием для формирования четвёртой волны считается пересечение MACD нулевого уровня;

- в обязательном порядке необходимо изучать волны на разных таймфреймах, что позволяет избегать множества ошибок в трактовке текущей ситуации;

- нельзя забывать про соотношения Фибоначчи (рекомендуем прочитать соответствующую статью по волнам).

Что касается ограничения убытков, то Вильямс рекомендует размещать стоп приказ за предыдущий экстремум с отступом на несколько пунктов.

Таким образом, несмотря на то, что сегодня были вкратце рассмотрены лишь две из шести базовых глав Торгового Хаоса, на основе усвоенного материала можно создать готовую торговую стратегию.

Следующая публикация даст ответ на вопрос «а как же знаменитые фракталы?» и расскажет про «убийственные» ошибки, которые совершают трейдеры.