За последние несколько лет в статистику большинства мониторингов Форекс-счетов был включен

коэффициент Шарпа. Он показывает эффективность торговой стратегии, высчитывая рискованность системы.

Чем выше значение данного параметра, тем лучше осуществляется управление портфелем или же торговым счетом. На данный коэффициент ориентируются многие западные инвесторы.

На рынке Форекс этот тип отображения рискованности системы приобрел популярность 2 года назад, впервые появившись на сервисе копирования сделок mql5. Посмотрев на график роста equity (эквити) и на коэффициент Шарпа, можно сказать, на сколько стабильна стратегия данного.

Часто значение больше 1 показывает, что прибыль трейдера выше, чем потенциальный риск. Если же оно ниже 0.3-0.4, то, скорее всего, стабильности в работе спекулянта нет.

Уильям ШарпЭкономист, получивший Нобелевскую премию за изобретение коэффициента Шарпа. Он родился в 1934 году в Бостоне, США. Обучался в калифорнийском университете, где и получил степень доктора экономических наук в 1990 году за работы в области экономической теории.

Впервые параметр Шарпа начали использовать игроки фондового рынка для оценки рискованности активов. Позже его применение распространилось и на портфели управляющих.

Теперь инвестор получил возможность установить, эффективно ли используются средства его портфеля или нет. Не так давно через призму Шарпа начали рассматривать и торговые стратегии как на фондовом рынке, так и на Форексе.

Анализ торговли с помощью коэффициента Шарпа

Данный коэффициент - довольно важная составляющая для определения рискованности торговых операций на счете управляющего. Многие трейдеры банально пересиживают убыточные сделки, чтобы нарисовать себе красивую статистику. Посмотрев на вышеуказанный коэффициент, сразу можно понять, торгует человек с фиксацией убытков или нет.

Встречаются управляющие с растущим счетом, но слабым параметром Шарпа, иногда достигающим значений 0.1-0.2. Такие низкие значения указывают на неэффективную торговлю, при которой существует примерно равный шанс потери приличной суммы и заработка крошек.

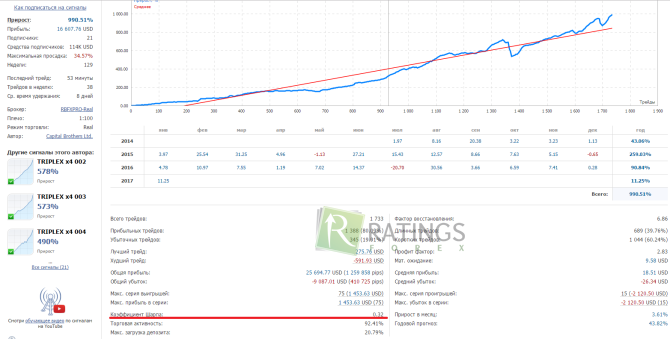

Рассмотрим один из счетов, который находится в топе провайдеров сервиса копирования сделок на момент публикации обзора:

Можно увидеть, что даже у топового поставщика сигналов есть проблемы с коэффициентом Шарпа. На текущий момент он составляет 0.32. Это значит, что для заработка суммы в 320$, управляющий рискует 1000$. Это типичный размер коэффициента для любителей контртрендовой торговли.

При работе в противоположную сторону не было пересиживаний убытков и прибыль оказалась намного большей. Если взглянуть на показатель доходности, то он сильно колеблется от -20.77% до 25.54%. Средняя прибыльность системы – 3.61% в месяц, но ее рискованность несет опасность в перспективе.

Таким же способом можно оценить счет любого управляющего на любых площадках и сделать выводы о стабильности портфеля.

Применение коэффициента Шарпа на финансовых рынках

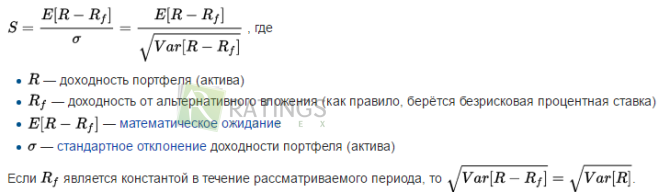

Формула Шарпа создана для определения того, насколько эффективно риски компенсируются доходностью портфеля, а также для анализа качества любого биржевого инвестиционного продукта.

Рассмотрим формулу, по которой и

рассчитывают коэффициент Шарпа:

На рынке Форекс нет понятия "безрисковая ставка". Этот параметр применим на фондовом и долговом рынках в виде дивидендной доходности либо же как начисление по облигациям.

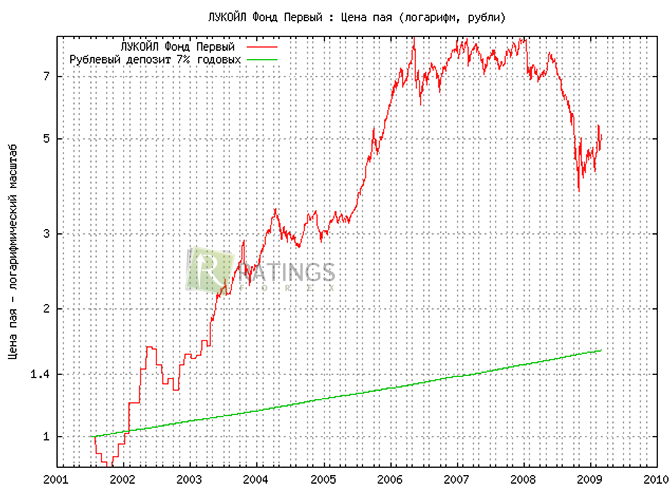

Рассмотрим типичный пример применения формулы исходя из доходности российских ПИФов. Здесь представлена долларовая стабильность актива. Чем она выше, тем меньше рисков существует для инвестора.

Перед Вами график в выражении коэффициента Шарпа для паевого фонда "Лукойл Фонд Первый":

Стандартное отклонение (Standard Deviation)Коэффициент Шарпа показывает результативность торговли, с точки зрения дисперсии прибыли. Если вычесть "безрисковую прибыльность", получим избыточную доходность, а разделив ее значение на стандартное отклонение, получим соотношение прибыли к риску. Стандартное отклонение считается автоматически в момент сохранения отчета в

торговом терминале МТ4.

Оценим рискованность стратегии исходя из двух выборок торговых операций, проведенных по разным системам:

Пример 1. Прибыльность сделок: 7%, 2%, 4%, 0% и 10%. Вычисляем среднее значение – 4.6%. Вычитаем из доходности каждой операции среднее значение, получаем ряд: 2.4%, -2.6%, -0.6%, -4.6%, 5.4%.

Возведем полученные значения в квадрат, высчитаем среднее значение и выведем корень от полученного результата – sqrt ((5.76%+6.76%+0.36%+21.16%+29.16%)/5) = 12.64%. Как видим, стандартное отклонение в данной стратегии составило 12.64%.

Пример 2. Прибыльность сделок: 0%, 1%, 12%, 4%, 5%. Среднее значение – 4.4%. Проведем операцию вычитания: -4.4%, -3.4%, 7.6%, -0.4%, 0.6%.

Sqrt (19.36%+45.7%+57.8%+0.16%+0.36%)/5 = 24.67%. Волатильность доходности здесь составила 24.67% (значит, значительно выше).

Исходя из проведенных расчетов видим, что первая стратегия менее рискованная.

Еще два полезных коэффициента для анализа торговли:

Особенности применения на Форекс

На Форексе этот коэффициент рассматривают как излишнюю доходность, так как безрисковой прибыльности на валютном рынке нет и не может быть. Скорее даже наоборот, любые торговые операции несут в себе некий риск.

В качестве примера можно попробовать сравнить эффективность двух систем исходя из параметров риска и прибыльности.

Пусть первая система дает 5% доходности при стандартном отклонении 4%, а вторая – 2%, при волатильности прибыли в 1%. В первом примере торговая система имеет коэффициент шарпа 1.25, а во втором – 2. Проанализировав этот параметр, можно сказать, что вторая система более надежна, хоть и имеет меньшую доходность.

Управляющий, делающий деньги с меньшей волатильностью дохода, имеет больше шансов найти инвестора, чем трейдер, который зарабатывает большой процент, но с высоким значением стандартного отклонения.

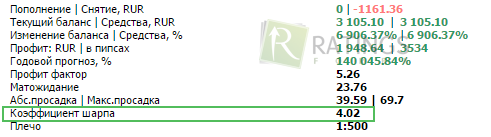

В качестве примера приведем Вам один из агрессивных счетов с очень высокой доходностью:

Трейдер заработал более 100% за месяц, что составит в перспективе до 1200% в год – отличный результат! Но, взглянув на коэффициент Шарпа, все становится на свои места. Его значение составило 0.12, а это значит, что для заработка $120 необходимо рискнуть суммой в $1000.

Такая торговая система крайне нестабильна, что и доказывает текущая просадка по счету в 52%. Если говорить об умных инвесторах, то они никогда не станут вкладывать средства в таких управляющих. Коэффициент должен составлять 1 или больше, тогда будет уверенность в том, что управляющий торгует относительно стабильно.

Правильное применение элементов статистики при поиске хорошего управляющего принесет Вам большой успех. Учитесь анализировать эту информацию, чтобы отсеять трейдеров с потенциально опасными системами трейдинга.