Осциллятор Чайкина назван в честь своего разработчика Марка Чайкина и является усовершенствованной версией индикатора

Accumulation/Distribution. Кстати говоря, в отличие от многих своих коллег, Марк публикует записи в Твиттер и готов к диалогу со своими читателями.

Осциллятор Чайкина базируется на трёх основных предпосылках, первая из которых гласит - если цена закрытия дня находится выше средней цены за день, то на рынке происходит накопление, в обратном случае наблюдается распределение. Чем больше расстояние от середины дневного диапазона до цены закрытия,

тем сильнее накопление/распределение.

Второе правило многим читателям уже знакомо, заключается оно в следующем – любое накопление сопровождается стремительным ростом объёмов (как реальных, так и тиковых). Если же на растущем рынке начинают падать объёмы, это верный признак того, что для обновления новых максимумов просто не хватит топлива.

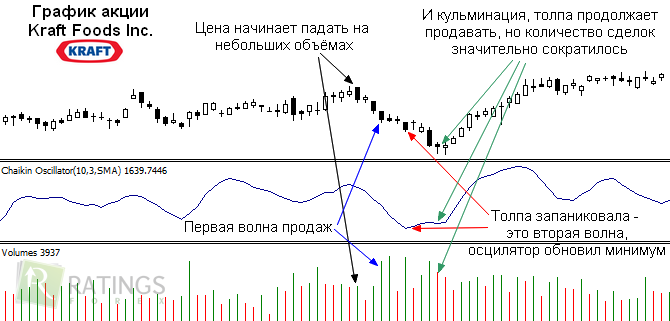

При распределении наблюдается иная картина – на первом этапе снижения цены объёмы проходят небольшие, такое состояние может продолжаться достаточно долго. Кульминацией медвежьего тренда всегда является аномальный рост объёма, так как многие участники рынка начинают паниковать.

И последняя предпосылка (третья по счёту) опирается на допущение - если осциллятор Чайкина исследует объёмы, то с его помощью можно следить и за движением денежных средств на рынке.

На рисунке выше представлена стандартная разметка осциллятора Чайкина, а также формула самого алгоритма, и кто сказал, что она должна быть сложной с кучей наворотов? Как можно заметить, данный индикатор это ничто иное, как разность между средним значением A/D за 3 свечи и средней величиной A/D за 10 свечей (как правило, используются дневные графики).

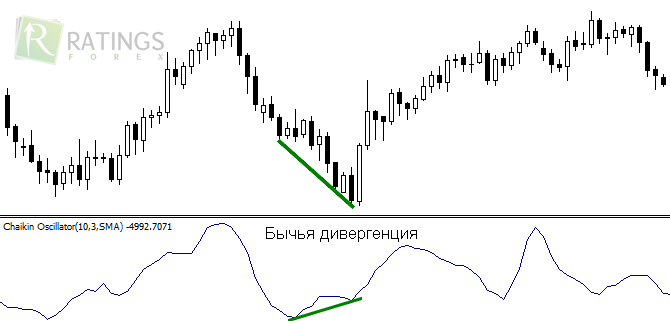

Но теория есть теория, а теперь разберёмся с практикой. По классике, осциллятор Чайкина применяется для поиска

дивергенций, которые могут быть двух видов – бычьей и медвежьей.

Бычий вариант модели образуется в тот момент, когда

новый Low на графике не подтверждается новым минимумом на индикаторе. Как только это произошло, можно искать сигналы на покупку.

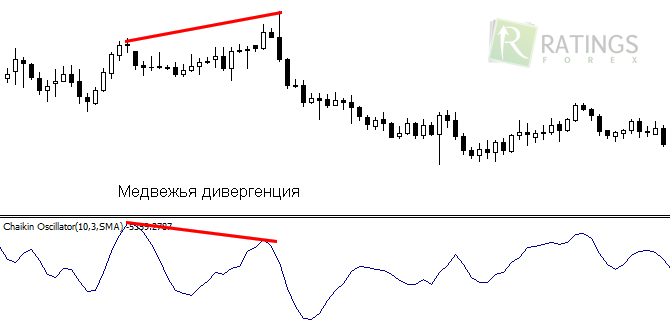

Медвежья дивергенция появляется на излёте бычьего тренда и характеризуется более низким

уровнем осциллятора Чайкина, тогда как цена обновила очередной рекорд.

В отличие от популярных индикаторов дивергенции (

MACD, RSI, AO и т.д.), учитывающих только средние цены за период, разработка Марка позволяет выявлять истинные причины перелома тренда. Логично, ведь если появилась бычья дивергенция, это верный признак того, что паника закончилась, и толпа в основной массе сбросила актив.

Последующее обновление ценового минимума в данном случае следует рассматривать как инерционное движение и целенаправленную провокацию слабых спекулянтов на продажи. Рассмотрим пример с акциями Kraft Foods:

Кстати говоря, бычий «дивер» на осцилляторе Чайкина можно объяснить ещё и тем, что крупные покупатели начинают аккуратно набирать позицию на падающем рынке, а «аккуратно» - это означает «не вливая большие объёмы», иначе вся стратегия будет раскрыта.

В этом смысле

тиковые объёмы (которые и заложены в алгоритм на платформе MT4) подходят для анализа как нельзя кстати, ведь «крупняк» в данном случае собирает позицию по частям небольшими сделками, а чем больше сделок – тем больше тиков, а чем больше тиков – тем заметнее становится манипуляция.

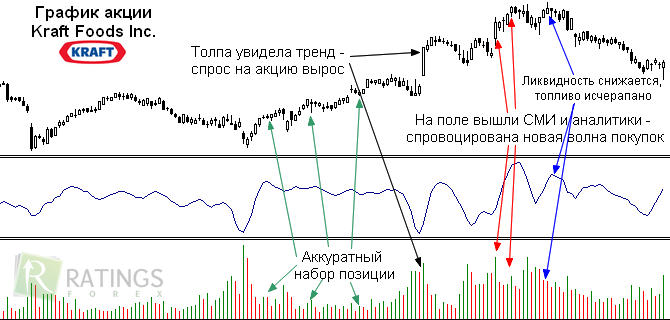

С медвежьей дивергенцией всё происходит с точностью наоборот, только мотивы участников рынка будут немного отличаться. Но обо всём по порядку, как уже отмечалось, сильный рост рынка всегда сопровождается ростом объёмов, весь этот процесс происходит в несколько этапов.

Рекомендую вот эти два обзора про осцилляторы:

Вначале умные трейдеры и профи в теханализе вовремя распознают зарождение нового бычьего тренда – это первый всплеск объёмов. Потом толпа видит разворот (например,

машки пересеклись и т.д.) и начинает покупать – это второй сильный всплеск объемов, при этом крупные игроки начинают постепенно закрывать свои лонги об этот спрос (не забываем, что на любую заявку идёт контрзаявка, т.е. если кто-то купил актив, кто-то ему его продал).

И на последнем этапе, после которого осциллятор Чайкина показывает дивергенцию, проходит мощная волна спроса, так как в процесс включаются непрофессионалы и «домохозяйки», услышавшие из СМИ о росте актива и многообещающих перспективах компании или валюты. Когда это топливо заканчивается, ликвидность на рынке начинает снижаться, а за ней и объёмы, в итоге цена обновляет максимум, а индикатор нет.

Ещё один вариант трактовки

сигналов по Чайкину связан с анализом 90-дневной скользящей средней, а именно:

- Если цена находится выше MA(90), а осциллятор зашёл на негативную территорию и развернулся вверх – покупаем;

- Если цена находится ниже MA(90), а линия индикатора расположена выше нуля и развернулась вниз – продаём.

Таким образом, индикатор Чайкина является полностью самодостаточным алгоритмом, и если трейдер в общих чертах понимает психологию рынка, никаких проблем с его применением не возникнет. Если же опыта не достаточно, лучше сочетать данный метод с другими инструментами технического анализа, это могут быть индикаторы, каналы, трендовые линии, циклы и т.д.